2023年国内R22价格走势

据本站商品行情分析系统,2023年国内制冷剂R22价格整体震荡偏强运行,1月1日R22均价为18333.33元/吨,12月28日均价21600.00元/吨,年内上涨17.82%。

2023年R22行情回顾

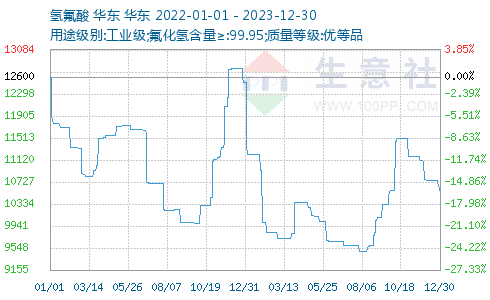

1月份制冷剂R22基本面波动不大,节前整体持稳,节后受库存偏低支撑,部分企业复工小幅上调出厂价格,带动国内制冷剂R22价格月底小幅回升。上游原料三氯甲烷月内价格上涨5.49%,氢氟酸价格大幅下跌12.57%,综合来看,原料成本整体呈下跌趋势,受年后制冷剂贸易仍未全面恢复影响,国内制冷剂市场价格整体持稳前行。

2月国内三氯甲烷价格大幅上涨26.32%,氢氟酸价格小幅下跌1.71%,R22原料成本大幅回升,下游贸易主体采购积极,成本及需求支撑下,国内R22市场价格持续上行。3月国内三氯甲烷价格持续上涨,R22上游原料成本持续走高,国内R22市场价格持续上行。

3月下旬开始,三氯甲烷价格冲高回落,月内下跌16.41%,氢氟酸价格止跌小幅回升0.29%,R22上游原料成本整体冲高回落,R22市场价格随之小幅回落。4月份R22上游原料价格持续低位运行,R22价格持续承压偏弱运行。受2023年度国内R22生产配额缩减及旺季需求支撑下,二季度国内R22市场价格整体维持稳中偏弱运行态势前行。

进入7月,部分厂家停工检修致使国内R22库存持续回落,夏季R22刚需不减,加之配额仍未落地等因素支撑下,部企业上调R22出厂价格,带动国内R22市场价格小幅回升。8月R22上游原料价格稳中偏弱运行,成本走低压制下,国内R22市场价格随之稳中偏弱运行,月底三氯甲烷价格触底反弹,上涨8.85%,氢氟酸价格小幅回升,月内上涨3.52%,R22市场价格随之止跌回升。

9月国内三氯甲烷价格大幅上涨,月内上涨31.4%,氢氟酸价格持续上行,月内上涨5.48%,原料成本大幅走高对国内R22市场价格起到有力支撑,国内R22市场价格随之走高,10月上旬R22市场价格上涨至年内高点21766.67元/吨,较年初价格上涨18.73%。

10月中旬开始,上游原料价格冲高持续回落,加之前期R22价格上涨幅度较大,下游采购较为谨慎,11月初国内R22市场价格小幅下调。临近年底,受企业配额余量见底支撑,厂家挺价心态不减,国内R22市场价格整体弱势趋稳后整体持稳前行。

R22价格影响因素

成本方面:1-2月,国内三氯甲烷价格大幅上涨,氢氟酸价格持续弱势,制冷剂R22上游原料整体震荡偏强运行,原料成本走高对国内R22市场价格形成一定支撑。

进出口方面:据本站统计,2022年1-11月中国R22累计出口8.89万吨,2023年1-11月中国R22累计出口9万吨,较2022年同期小幅增加,2022年全年R22出口量为9.65万吨,预计2024年R22出口量在9.5万吨左右。R22出口量较2022年整体大致持平,海外需求较为稳定。出口订单需求持续稳定将对2024年国内R22市场价格起到有力支撑。

政策方面:2023年,生态环境部下调了第二代制冷剂的生产配额,下调至21.48万吨/年,下调幅度为26.64%。其中,R22生产配额由2022年的22.48万吨/年下调至2023年的18.18万吨/年。2024年在配额结果的产能限制下,因供应过剩造成的价格“内卷”将有所改善,国内制冷剂市场价格将有望继续景气前行。

2023年R134a价格走势

据本站商品行情分析系统,2023年国内制冷剂R134a价格整体震荡偏强运行,1月1日制冷剂R134a均价为24500.00元/吨,12月28日均价27666.67元/吨,年内上涨12.93%。

2023年R134a行情回顾

1月上游原料氢氟酸价格持续弱势,1月整体下跌12.57%,三氯乙烯价格持续偏弱运行,原料成本持续走低,受部分仍未全面复产、企业库存相对低位支撑,1月制冷剂R134a价格整体持稳前行。

2月国内三氯乙烯价格止跌回升,氢氟酸价格整体弱势趋稳,上游原料价格整体止跌小幅回升,支撑国内R134a价格整体小幅上行。3月氢氟酸价格小幅回升,加之国内R134a整体库存持续低位,以及车企制冷剂需求旺季到来,国内R134a价格持续上行。

进入4月,随着国内三氯乙烯价格持续回落,月内整跌幅超10%,R134a上游原料成本震荡下行,加之下游整体需求不及预期,国内R134a价格整体承压偏弱调整。5、6月份上游原料价格持续走低,出口订单未见好转,下游汽车销售旺季已过,成本及需求压制,国内R134a价格持续弱势下行。

进入7月下旬,受企业库存整体偏低以及下游车企制冷剂需求回升支撑,部分企业小幅上调R134a出厂价格,国内R134a市场价格小幅回升。8月国内R134a市场整体供需平稳,R134a价格整体持稳前行。

9月国内三氯乙烯价格持续上行,氢氟酸价格持续回升,原料成本全面上涨,同时外贸订单需求持续回升,国内R134a价格持续回升。成本及需求支撑下,10月国内R134a价格持续涨势,10月上旬上涨至年内高点28000.00元/吨。

随着原料成本震荡趋稳,加之制冷剂价格快速上涨在一定程度上压制了终端消费,部分厂家为保障出货小幅下调出厂价格,10月下旬国内制冷剂R134a价格冲高小幅回落。四季度国内氢氟酸价格小幅回落,原料成本持续走低,10-11月国内R134a市场价格持续偏弱运行。进入12月,上游原料价格弱势趋稳,原料成本相对高企,下游贸易主体购销谨慎,R134a市场整体交投清淡,受企业库存偏低支撑,厂家挺价心态不减,市场供需博弈不断加剧,国内R134a市场价格整体持稳前行。

R134a价格影响因素

成本方面:通过氢氟酸与R134a价格走势比较图可以看出,氢氟酸价格变化对国内R134a价格变化存在一定相关,原料成本波动对国内R134a价格影响较大。

综合来看,2023年国内氢氟酸价格整体位于相对低位震前行,近期国内氢氟酸价格整体稳中偏弱运行为主,成本持续弱势压制将对2023年国内R134a价格形成一定压制。

进出口方面:2022年全年中国R134a累计出口14.8704万吨,进口263.452吨。2023年1-11月中国R134a累计出口12.8415万吨,进口170吨。国内制冷剂出口订单需求对国内R134a价格起到一定支撑,预计2023年中国全年出口14万吨左右,出口订单整体有所减少。

政策方面:三代制冷剂配额政策正式落地。根据《蒙特利尔议定书》基加利修正案,我国应在 2024 年冻结削减HFCs的消费和生 产,自 2029 年开始削减,到 2045 年后将 HFCs使用量削减至其基准值 20%以内。2023年11月6日,生态环境部办公厅正式发布《关于印发<2024年度氢氟碳化物配额总量设定与分配方案>的通知》明确了三代制冷剂配额的计算方式。2024年度生产配额按HFCs品种发放,某品种HFCs生产配额等于2020-2022年(基线年)该品种的平均产量。目前官方HFCs产量配额尚未公布,据计算部分品种配额或明显低于2022/2023年的产量,供应量或大幅减少。HFCs配额削减是一个长期过程,客观上有助于改善供需关系。未来随着行情的周期性波动,行业产能会逐步向头部企业集中,而一些小、散的产能则将逐步退出,供需环境改善也将对国内制冷剂价格形成有力支撑。

下游需求方面:据统计,国内汽车市场的R134a使用率为89%。近两年新能源汽车高度繁荣,带动汽车行业整体增长汽车保有量稳定增长,2024年汽车领域制冷剂需求量有望稳步提升,将对制冷剂R134a价格起到较强支撑。

后市预测

R22方面:在配额结果的产能限制下,2024年因供应过剩造成的制冷剂价格“内卷”情况将有所改善,加之出口需求刚需不减,预计2024年国内制冷剂市场价格将继续景气前行。

R134a方面:产能逐步集中,供需环境改善,下游刚需不减等因素支撑下,2024年国内R134a价格将继续坚挺运行,受氢氟酸价格持续低位运行压制,R134a价格整体继续上涨空间受限。

(文章来源:本站)

以上就是关于2023年制冷剂价格震荡偏强运行 24年有望延续强势全部的内容,关注我们,带您了解更多相关内容。